Descubre cómo un alumno analiza la licitación de un proyecto de carreteras en una Asociación Público-Privada desde la perspectiva de un fondo de inversión.

Trabajo Fin de Master: Informe Ejecutivo sobre la Licitación No. 1/2016 del Proyecto Público Privado de Carreteras “Diseño, construcción, operación y financiamiento de la infraestructura vial en Rutas Nº 12, 54, 55, 57 y construcción del Bypass de la ciudad de Carmelo CIRCUITO 1 en Uruguay”.

Proyecto TFM: Trabajo de Fin de Master para el Máster Internacional en Proyectos de Colaboración Público-Privados

Este Trabajo de Fin de Master para el Máster Internacional en Proyectos de Colaboración Público-Privados consistió en ponerse dentro de los zapatos de un analista financiero de un Fondo de Inversión dedicado a invertir en proyectos de colaboración público-privada o de Asociaciones Público-Privadas – APP mediante la modalidad de inversión de Project Finance. El cliente consistía en una empresa dedicada al desarrollo de proyectos de concesiones de carreteras que solicitó financiamiento al Fondo para participar en un concurso de licitación pública de diseño, construcción, operación y financiamiento de ciertas rutas en la ciudad de Carmelo en Uruguay en 2016. Para esto se debió analizar cuidadosamente los pliegos de licitación para identificar alertas sobre la viabilidad financiera del proyecto, pero sobre todo respecto al repago de la deuda hacia el Fondo, es decir un análisis de viabilidad y riesgos desde el punto de vista del financista. ¡Interesante perspectiva!

1. Descripción del Proyecto de Concesión Vial

El proyecto comprende el diseño, construcción y/o rehabilitación, mantenimiento y financiamiento de 17 subtramos dentro de los 4 tramos mencionados y el bypass totalizando 260,27 kms. En este aspecto es importante recalcar que el proyecto contiene una sección greenfield en donde se debe diseñar, planificar, construir y mantener obras viales nuevas que no existen; yellowfield en donde las obras requieren importantes ampliaciones y rehabilitaciones; y brownfield en donde ciertos tramos existen y están operativos que deben ser puestos a punto acorde a los indicadores de servicios solicitados y mantenidos.

El contrato corre por 20 años plazo y el monto máximo de oferta es de 3.000.000.000 de Unidades Indexadas (moneda uruguaya indexada al dólar para contrarrestar la inflación misma que en 22 años de vida alcanzó de manera acumulada el 530%). Los pliegos para participación en el concurso del

El pago al contratista se realiza mediante fórmulas que corresponden a 3 componentes A, B y C que toman en cuenta variables de indicadores de servicio mediante coeficientes técnicos, la infraestructura terminada y el tráfico de los tramos reparados, rehabilitados, construidos, mantenidos y reparados lo indica que los ingresos contemplan una porción de inciertos fluctuante con el mercado de automóviles, riesgo para un financista respecto al repago de su deuda.

El concurso público se realiza mediante precalificación de los interesados y luego en realizar una propuesta técnica por 30% de la calificación y una propuesta económica por 70%, evidenciando que la productividad y precio juegan como principal factor decisorio.

Ilustración 1 Pliegos Analizados MTOP Uruguay

2. Análisis de Riesgos del Proyecto

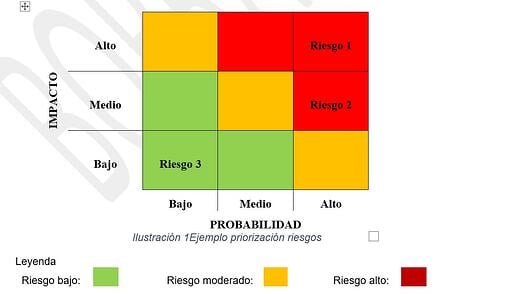

Se realizó una ponderación de riesgos basada en la metodología aplicada por el Ministerio de Economía y Finanzas del Ecuador. La metodología realiza una valoración entre 1 y 9 de los riesgos, entendiendo que 0 equivale a la no existencia del riesgo y 10 a un riesgo convertido en cierto y de alto impacto por lo tanto imposible de manejar o mitigar. La metodología se resume en el siguiente gráfico y consiste en multiplicar el número según la probabilidad asignada por el número del impacto asignado y obtener un resultado del riesgo:

Ilustración 2 Metodologia Riesgos MEF EC

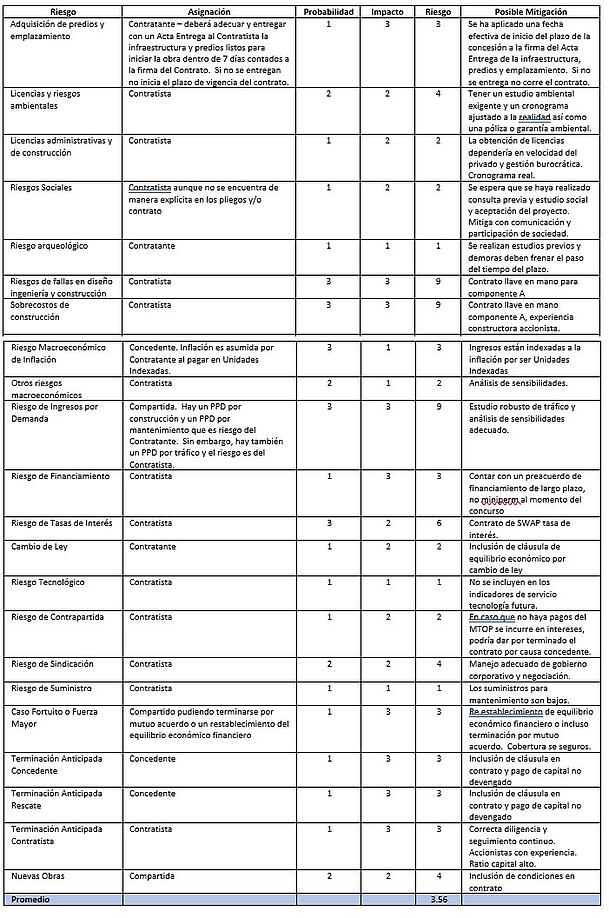

La calificación de riesgo global del proyecto, siendo el promedio simple de todas las ponderaciones de los diferentes riesgos fue de 3.56 equivalente a un proyecto con riesgo moderado, además de que a mayo 2022 el EMBI (Emerging Markets Bond Index de JP Morgan) de Uruguay alcanzó 1.53 cuando la región tiene un promedio de 4.18 y a nivel global es de 3.85 por lo cual el país presenta leves riesgos macroeconómicos.

Ilustración 3 Ponderación de Riesgos del Proyecto

Ilustración 3 Ponderación de Riesgos del Proyecto

En cuanto a la distribución de riesgos, se concluye que en principio se sigue los lineamientos de mejores prácticas a nivel internacional y el proyecto presenta una alta transferencia de riesgos hacia el contratista sin embargo se realizó un análisis de ciertos riesgos importantes para el criterio del Fondo:

- El más complejo es la asunción del riesgo de demanda (ingreso que depende del volumen del tráfico) en uno de los 3 componentes del pago por disponibilidad, que realmente se traduce en un pago por uso o peaje sombra. Esto implica que los modelos financieros deben demostrar viabilidad con una reducción de ingresos de hasta 10% y sin arriesgar el repago de la deuda.

- Se destaca que, en caso de huelgas o malestar social, no se contemplarían como fuerza mayor y estos riesgos pueden recaer sobre el contratista directamente por lo cual es importante que se cuente con retroalimentación de la aceptación del público sobre el proyecto y la consulta previa.

- Se asegura el repago de la deuda al financista en primera prelación y se aseguran step-in rights siempre con aprobación de la entidad contratante. Sin embargo, se alerta que en caso de una terminación anticipada se utilizará las garantías de fiel cumplimiento para repago de la deuda senior pero en caso que quede un saldo deberá ser satisfecha por los accionistas por lo cual se requerirá garantías o colaterales directos de los accionistas.

- En los pliegos se contempla como opción de resolución de conflictos, fuera de la justicia común de Uruguay, la opción de arbitraje en el mismo Uruguay donde el laudo arbitral será inapelable. Esta opción de arbitraje nacional constituye un posible riesgo inaceptable ya que podría ocurrir un sesgo en el arbitraje y no corresponde a la práctica usual de que se pueda tener un arbitraje internacional en Nueva York o Londres

3. Análisis de la Información Proporcionada (perspectiva del financista)

Se realizó un análisis de información proporcionada con el objeto de identificar estudios necesarios o información faltante para poder decidir sobre financiar el proyecto con razonabilidad:

- Dentro de los pliegos se proporcionó un estudio de tráfico por día y por tramo basado en la información recolectada a través de los años de las porciones existentes, sin embargo, es necesario que se encargue un estudio de tráfico robusto de una empresa de alta reputación preferiblemente internacional. El estudio ayudará a corroborar o brindar nuevos estimados y sobre todo proyecciones futuras. Esto es esencial para definir los límites para el modelo financiero sobre reducción de ingresos y máximos de financiamiento.

- Al ser una carretera con componentes greenfield es importante que solicitar un análisis previo de los posibles impactos ambientales y sociales que puedan conllevar riesgos reputacionales, costos de reparación no programados y además posibles reasentamientos de personas y acciones sociales en contra del proyecto.

- Se deberá solicitar una debida diligencia sobre la infraestructura existente, el status legal de los predios y el marco legal de la licitación. Este análisis que se encargará a alguna firma local con conocimiento de las leyes locales. Así también se deberá estimar los tiempos para obtención de licencias para construcción, obtención de licencias ambientales, entre otras, para asegurar que los plazos podrán ser alcanzados especialmente en cuanto a la operación de la infraestructura.

- Se debe solicitar a la empresa cliente un estudio de prefactibilidad de costos de operación y mantenimiento, así como de costos de construcción. Este estudio forma parte vital de lo que los proponentes privados deben realizar previo a presentar una oferta. La información levantada junto con una provisión para riesgos inesperados sería utilizada para elaborar el modelo económico financiero y crear el Plan Económico Financiero y derivado de esto la propuesta final, tanto técnica como económica. Si bien este estudio lo debe realizar el proponente privado, para evitar problemas de agencia, el fondo requerirá una auditoría o verificación de los estudios.

En conclusión, sobre la información proporcionada, si bien el proyecto presenta una adecuada estructuración, el riesgo de demanda es bastante alto y las condiciones y políticas financieras que se impondrán al privado, y que serán reflejadas en el modelo financiero, dependen de información vital que debe ser complementada o levantada, tal como: un estudio de tráfico, estudio socio ambiental, debida diligencia de infraestructura y predios necesarios y costos a nivel de prefactibilidad. Sin estos estudios no se podría realizar una oferta de financiamiento para el concurso.

4. Otras condiciones para el proyecto (para el contratista y financista)

Para la elaboración del modelo financiero y plan económico financiero es importante que el Fondo de Inversión tome en cuenta las siguientes consideraciones:

- Capital Social mínimo Aportado Los pliegos del contrato establecen que como mínimo los accionistas deberán aportar un 15% de capital social a la Sociedad Específica de Proyecto del total del CAPEX necesario y al momento de la conformación se deberá aportar el 25% de este monto esperando en 4 meses completar el restante 75% de capital social. Esto quiere decir que el financiamiento deberá ser como máximo de 75% del CAPEX.

- Límite a la reducción de Patrimonio Bajo ninguna circunstancia durante la vida del contrato se podrá reducir el capital social y patrimonio perteneciente al privado de la SPV, en caso que esto ocurra puede considerarse una causal de terminación por causa del concesionario si no se cuenta con autorización previa y justificada por la Entidad Contratante.

- Autorización en caso de emisión de bonos u otras obligaciones En caso de que se decida financiar el proyecto con bonos u otras obligaciones, se deberá obtener la aprobación de la entidad contratante previo a la firma del contrato.

- Autorización y prohibición de cesión de acciones Queda prohibida la cesión de acciones hasta finalizar la construcción de obra. Solamente se lo podrá realizar bajo autorización de la entidad contratante por un máximo de 20% siempre que la SPV mantenga las ratios de solvencia requerida para la licitación. Esto es liquidez de 1, máximo apalancamiento de 2 y rentabilidad de 5% de la constructora principal accionista.

- Garantías exigidas y fondo de provisión Se requiere una garantía de fiel cumplimiento de contrato por $1.600.000 dólares americanos y un fondo de reparo de $1.600.000 dólares americanos para la etapa de construcción y puesta a punto. Para la etapa de operación y mantenimiento se requiere una garantía de fiel cumplimiento de $2.500.000 dólares que se deberá mantener hasta 12 meses luego de la reversión del activo. Se retendrá del pago por disponibilidad un 1.5% mínimo que se constituirá en un fondo de provisión que se utilizará para compensar las condiciones que no se cumplan al momento de entrega del activo según las condiciones requeridas. Se devolverá hasta 2 años luego de la entrega final de los activos.

- Costo del Fideicomiso El contratista deberá depositar anualmente en el fideicomiso un valor de $1.700.000 unidades indexadas que serán utilizadas para costos del contralor o fiscalizador.

Conclusiones sobre la información financiera sobre el contratista y el financista

Las presentadas son condiciones que implican límites, tanto a la estrategia de financiamiento como de gestión de la empresa de propósito específico del proyecto que deberá considerar tanto el financista como el contratista. Además, se establecen costos, sobre todo de garantías, fondos y fideicomisos, en que deben incurrirse mismos que reducen los flujos operativos y éstos deben considerarse en costos de inversión y costos de mantenimiento reduciendo el flujo disponible para el servicio de la deuda. Esto debe incluirse en el modelo financiero para así calcular las ratios de cobertura de la deuda necesarios e incluso en los análisis de sensibilidad que el Fondo debe exigir al contratista.

5. Sensibilidades del Modelo Financiero de los Proponentes (para el financista)

En los pliegos del proyecto se solicita un resumen con información del resultado de aplicar distintas sensibilidades en variables elegidas y su reflejo en otras variables seleccionadas. Las sensibilidades aplicadas deberán reflejar el impacto sobre las siguientes variables utilizando el modelo financiero: TIR del accionista, TIR del proyecto, y ratios de cobertura del servicio de la deuda – DSCR (mínimo y promedio).

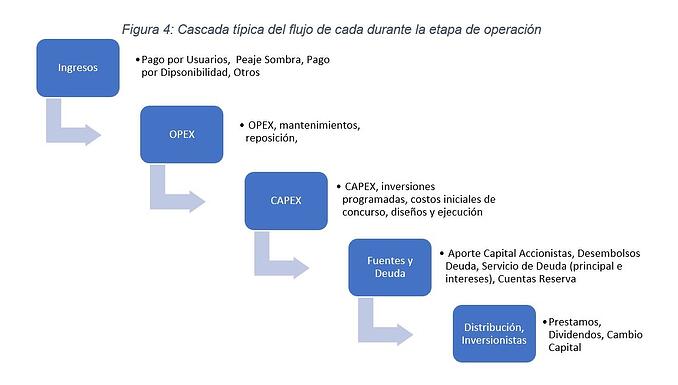

Ilustración 4 Cascada de Flujos para Project Finance

Ilustración 4 Cascada de Flujos para Project Finance

Las variables y la magnitud que se han elegido para las sensibilidades son:

- Variación de obras iniciales en + y – 15% (se entiende que sería el CAPEX total necesario para la primera fase para el componente A, B y C). Se debería considerar un aumento de CAPEX de 25% debido a que las carreteras pueden resultar en altos sobrecostos.

- Variación de las inversiones asociadas al mantenimiento mayor durante la fase de explotación por + y – 15% del CAPEX. Se concluye que son suficientes.

- Reducción de ingresos anuales del PPD por 5% por concepto de deducciones (sería el PPD total). Se considera que no es suficiente para el financista. Se entiende que si se llega a una reducción de -8% por 2 años consecutivos sería motivo de terminación por causa del concesionario. Para consumo de los financistas se debería considerar una caída de -10% en el PPD que podría ocurrir debido a una sobre estimación en las proyecciones de tráfico.

- Sensibilidad ante aumento de la tasa de financiamiento de 15%. se considera que no es necesaria siempre y cuando se incluya el costo de implementar el SWAP de tasa de interés en los flujos operativos y de financiamiento.

Si bien se han solicitado las principales variables de impacto, para consumo del financista, las variables adicionales deberían incluir:

- Loan Life Coverage Ratio – ratio del valor presente de ingresos en el tiempo del repago del financiamiento para cubrir el valor presente neto total del servicio de la deuda global

- Project Life Coverage Ratio – ratio del valor presente de ingresos en el tiempo total del proyecto respecto para cubrir el valor presente neto del total del servicio de la deuda global

Estas variables ayudarían a verificar que no se rompan los límites de comodidad de riesgo del financista siendo la LLCR la más ácida.

Adicional a las sensibilidades requeridas, el financista debe solicitar un análisis de sensibilidad y su impacto en las variables antes mencionadas (TIR accionista y proyecto, DSCR mínimo y promedio, PLCR y LLCR) de las siguientes variables:

- Impacto de un aumento del OPEX en 10% que no se consideró previamente y puede ocurrir debido a la inflación o sobreestimación de costos.

- Presentar un escenario pesimista que incluya: +15% de CAPEX inicial, -10% PPD y +5% CAPEX de reparación y +5% OPEX

- Se podría correr con las variables de sensibilidades un modelo estocástico tipo Monte Carlo para identificar que los escenarios de NO Financiación sean menores al 10%.

6. Conclusión y Recomendación

Luego del resumen y análisis presentado sobre el Trabajo de Fin de Master se concluye que la oportunidad de inversión para el Fondo de Inversión sobre la concesión de carreteras en Uruguay es de riesgo moderado y sería atractiva debido a que el MTOP de Uruguay es una entidad con experiencia comprobada. Además, Uruguay no presenta un riesgo país fuera de grado de inversión y el proyecto se encuentra adecuadamente estructurado.

En este sentido, el análisis financiero y económico del analista del Fondo, deberá recomendar que se continúe con el trabajo con el cliente y solicitar los estudios adicionales requeridos. Una vez con esa información se podrá completar el modelo financiero acordado e incluir condiciones financieras para mitigar el riesgo de mercado por PPD como colaterales de accionistas, así como un diferencial entre la deuda pendiente de pago cada año y la garantía de ejecución de la concesionaria y finalmente incluir una cuenta de reserva de servicio de deuda por 1 año.

RESEÑA DEL AUTOR:

Santiago Martín Ramírez Chiriboga es economista ecuatoriano por la Universidad San Francisco de Quito con más de 10 años de experiencia profesional y 5 años especializándome en créditos para el desarrollo social, ambiental y de infraestructura. Con una Maestría en Ciencias de Economía por la Universidad de Amsterdam de los Países Bajos y un Máster en Finanzas por la EUDE Business School de España. Recientemente he logrado el título de Master Internacional en Proyectos de Colaboración Público-Privados emitido por Structuralia y validado por la Universidad Isabel I en España.

Santiago Martín Ramírez Chiriboga es economista ecuatoriano por la Universidad San Francisco de Quito con más de 10 años de experiencia profesional y 5 años especializándome en créditos para el desarrollo social, ambiental y de infraestructura. Con una Maestría en Ciencias de Economía por la Universidad de Amsterdam de los Países Bajos y un Máster en Finanzas por la EUDE Business School de España. Recientemente he logrado el título de Master Internacional en Proyectos de Colaboración Público-Privados emitido por Structuralia y validado por la Universidad Isabel I en España.

He desempeñado funciones económicas, financieras, estadísticas y de estrategia en las áreas de riesgo, crédito e inversiones, inteligencia de mercado, gerencia de programas y proyectos, desarrollo social y ambiental, y asistencia técnica en bancos de desarrollo, el Ministerio de Economía y Finanzas de Ecuador, y el Programa de las Naciones Unidas para el Desarrollo – PNUD. Actualmente me desempeño como Experto en Estructuración y Riesgos de Asociaciones Público-Privadas (PPP´s en inglés) para el Departamento del Tesoro de los Estados Unidos en su misión de apoyo al Gobierno del Ecuador.

TESTIMONIO DEL AUTOR:

1. ¿Por qué elegiste Structuralia?

«Este programa lo elegí luego de qué investigando en internet representaba la mejor opción en cuanto a costo beneficio pues el precio es accesible, especialmente con las oportunidades de becas OEA, la temática y cursos son bastante específicos y por lo tanto profesionales, y su plataforma web para aprendizaje funcional y amigable desde el computador y el teléfono. Además, al explorar sobre Structuralia, me atrajo que es una institución dedicada en buena medida a la Ingeniería por lo cual, desde mi ámbito financiero y económico representa una oportunidad ya que las Asociaciones Público Privadas esencialmente requieren de conocimientos económicos, de ingeniería, finanzas y legales.«

2. ¿Qué es lo que más destacarías del máster?

«Lo más destacable del Master es el Trabajo de Fin de Master. Dentro de los cursos existe mucha literatura, y me tomé el tiempo para intentar absorber todo el contenido e ir relacionándolo con la literatura previa y mi experiencia profesional. Llegado el Trabajo Fin de Master, al requerir un análisis bancario sobre los pliegos de un proyecto de carretera de Colaboración Público-Privado, inicialmente pensé que era un desafío fuerte ya que representa las actividades reales que un banco de inversión requeriría. Sin embargo al realizarlo me dí cuenta que mi criterio se había fortalecido y las herramientas aprendidas fueron de completa utilidad para producir un buen trabajo, profesional y a la altura de cualquier analista senior de un banco de inversión para proyectos de Asociación Público Privado e Infraestructura mediante Project Finance.«

3. ¿En qué te ha ayudado o crees que te podría ayudar en tu actual o futuro desarrollo profesional?

«Realizar el Máster me ayudó a fortalecer y complementar mis conocimientos en esta materia tan específica y de escaza oferta académica Además me ayudó a tener conocimientos sobre las diferentes pespectivas de los diversos integrantes (inversionistas, industriales, Estado) las cuales son en muchas ocasiones contrarias pero existe un punto de equilibrio en donde los incentivos se alinean para todos. Finalmente espero que estos conocimientos que me han permitido especializarme en una temática compleja y poco conocida me abran puertas para alcanzar oportunidades de trabajo internacional que es lo que anhelo.»